Azt látjuk, hogy az egyes cégek értékesítéssel foglakozó részlegei – teljesen érthető módon – egyre újabb és változatosabb vevőcsalogató módszereket találnak ki, amelyeket a pénzügy nem mindig tud adózási szempontból megnyugtatóan kezelni. Nagy segítséget nyújtana az összehangolt munka már az akció megtervezésének szakaszában, ehhez viszont nélkülözhetetlen a sarokpontok, rendezőelvek, illetve az egyes struktúrák adózási sajátosságainak az ismerete.

Fontos azonban hangsúlyozni, hogy minden konstrukció más és más. Az egyedi körülmények vizsgálata elengedhetetlen. Mindenképpen célszerű ezért a jelenlegi árengedményi struktúrákat, marketingakciókat áttekinteni a problémák azonosítása érdekében, illetve az adott konstrukciókat átalakítani, ha azok adózási problémát vethetnek fel. Lehet persze, hogy nem is szükséges a konstrukciót átalakítani, csak megfelelő háttéranyag szükséges. Sok esetben már a kapcsolódó szerződési rendszer, a dokumentáció kis mértékű módosításával elérhető volna a kedvező adózási eredmény azzal, hogy megszűnne a kockázat, s még az is lehet, hogy adót tudnánk megtakarítani; tehát olyan ügyletre nem kellene áfát fizetnünk, ami eddig adóterhet viselt.

Ebben a rövid írásban – az e tárgyú szakmai rendezvényhez kapcsolódva – a teljesség igénye nélkül egy-két vonatkozó problémát szeretnék megjeleníteni. Egy példával szeretném megvilágítani, hogy mennyire fontosak az adott konstrukció konkrét tényállási elemei: ami egyik konstrukciónál működőképes, az a másik esetben nem az, s helyette más megoldást kell találni.

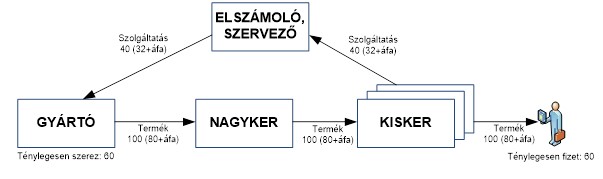

Tipikus gyakorlat, hogy azokban az esetekben, amikor valamely árengedményi konstrukcióban, marketingakcióban több szereplő vesz részt, a kedvezmények összegét, amelyet a lánc egyik tagja nyújt a lánc utolsó szereplőjének, a lánc tagjai adóköteles szolgáltatásnyújtás ellenértékeként számlázzák visszafelé a láncon keresztül, és annak összege így térül meg a számukra. (Természetesen másféle konstrukciók is vannak, ez minden ügy esetében egyedi.)

Vannak egyszerűbb konstrukciók is, amikor nem egy külön “elszámolóházon” keresztül térítik meg a kuponok/pontok/utalványok ellenértékét, hanem közvetlenül kerül sor a kiegyenlítésre, “leszámítolásra”. Olyan konstrukciók is gyakoriak, amikor az értékesítési/szolgáltatásnyújtási lánc első szereplője – például a gyártó – közvetlenül ad árengedményt (pénzben vagy termékben/szolgáltatásban) a lánc utolsó szereplőjének.

A lánc azon szereplői, akik ilyen „marketingszolgáltatásról” szóló számlát befogadnak, és annak áfa-tartalmát levonásba helyezik, bizonyos esetekben nagyon jelentős áfa-kockázatot futnak, mivel olyan áfát vonnak le, amely mögött nincs tényleges szolgáltatás (illetve a kiszámlázott összeg töredéke minősül a ténylegesen nyújtott szolgáltatás ellenértékének). Az Európai Bíróság ítélkezési gyakorlata (LMUK ügy, Baxi ügy) szerint sem minősülhet szolgáltatás áfás ellenértékének a kuponok, pontok harmadik fél általi megtérítéséből adódó összeg, hacsak nem olyan egycélú utalványról van szó, ahol az utalvány beváltója és kibocsátója eltérő adóalany.

Ez különösen akut probléma 1) a különböző kedvezmények elszámolásában, szervezésében részt vevő társaságok (pl. a pontgyűjtő-akciókat üzemeltető, kuponokat beváltó társaságok, utalványt kibocsátók, beváltók) esetén, illetve 2) azon „gyártók” esetében, amelyek ténylegesen kedvezményt biztosítanak a végső vevők részére (elsődlegesen ilyenek a gyártó/importőr társaságok).

A problémákat fokozza, hogy kevesekben tisztázott, hogy a kereskedőnél befogadott kupon értéke mikor képez adóalapot (akár utalványként akár harmadik fél által fizetett ellenértékként), tehát mikor kell az átvételkor áfát fizetni utána, és melyek azok az esetek, amikor valóban adóalapcsökkentő árengedményként funkcionálhat. (Ha például 100 árú terméket értékesít a kereskedő a vevőnek, amiből 40-et kuponnal fizet, ténylegesen pénzzel csak 60-at, akkor bizonyos esetekben a kereskedőnek 100-ra kell áfát fizetni, más esetekben csak 60-ra). További kérdés, hogy ha az értékesítés után 60-ra, akkor ki kell-e számlázni a 40-et a gyártó (vagy az akcióban résztvevő másik adóalany) felé, illetve hogyan lehet azt elérni, hogy ne képezzen adóalapot, illetve ne kelljen kiszámlázni. A gyártó (vagy az akcióban részt vevő másik adóalany) részéről pedig úgy merül fel a kérdés, hogy levonhatja-e kockázatmentesen a kereskedő visszaszámlázása alapján az adót, vagy neki kell számlát helyesbíteni. Továbbá más esetben kérdés, hogy befogadható-e áfa tartalmú számla az árengedmény jogosultjától.

Erre többféle megoldás lehet a konkrét körülményektől függően:

Mint látható, látszólagosan azonos gazdasági eseményeknek teljesen eltérő lehet az áfa-beli minősítése a tényállási elemek eltérése okán.

A rendezvény keretében részletesen taglaljuk az árengedmények áfa kezelését, az utalványok kérdéskörét, a promóciós célú ingyenes juttatások áfa kezelését, a természetbeni árengedményt, a kettő és többszereplős árengedményi láncokat és még egyéb más érdekes kérdéseket.

A cikk szerzője:

Dr Csátaljay Zsuzsanna

jogász, áfa szakértő,

a Magyar Könyvvizsgálói Kamara Oktatási Központjának oktatója